中新经纬9月13日电9月12日,中新经纬研究院发布首份“V报告”《上市药企研发销售费用分析报告(2024)》(以下简称《报告》)。《报告》由国家广告研究院提供学术支持。

《报告》通过梳理A+H股及美股2023财年年报数据发现,总的来看,三大市场药企研发费用超过1亿元的公司数基本相当。A+H股179家化学制药企业(两地上市及发行B股企业除重后按A股数据来进行统计)中,有99家研发费用超过1亿元,占比55%。在美股402家制药企业中,可获得研发数据的企业为350家,以人民币计,研发费用超过1亿元的企业有220家,同样占所有药企的55%。

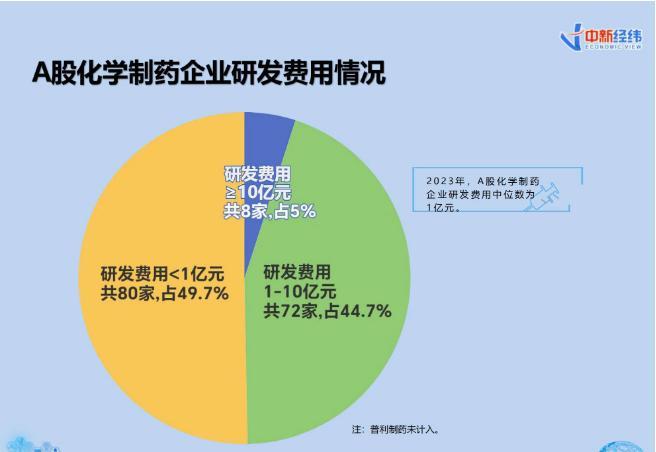

《报告》显示,在A股161家化学制药企业中,研发费用超过1亿元的有80家,占比约50%;超过百亿元的为1家,即研发费用最高的百济神州-U,为128.13亿元。除去未在法定期限内披露2023年年度报告的普利制药,研发费用最低的为河化股份,其次是梓潼宫、双成药业、西点药业、海晟药业,约分别为609.57万元、653.2万元、795.54万元、869.98万元、903.41万元。

在H股26家化学制药企业中,研发费用超过1亿元的有25家,占到所有化学制药企业的96%;超过百亿元的为1家,即百济神州。研发费用最低的是李氏大药厂,约为8773万元;其次是赛生药业、海普瑞、东阳光长江药业、康哲药业,约分别为1.71亿元、1.82亿元、1.92亿元、1.95亿元。

而在美股402家西药企业中,换算成人民币来看,研发费用超过1亿元的企业有220家,占所有药企的55%。超过百亿元的企业有13家,排名第13的正是在中国药企中研发费用排名第一的百济神州。

从研发费用占据营业收入的比例来看,A股高于100%的有11家,占A股化学制药企业的6.8%;低于10%的有109家(没有营业收入和未披露年报的企业未计入,下同),占A股化学制药企业的67.7%。H股高于100%的有3家,占H股化学制药企业的11.5%;低于10%的有12家,占H股化学制药企业的46.2%。美股402家上市药企中203家披露了研发数据,研发费用占比高于100%的有111家,占所有药企的27.6%。低于10%的有28家(包括2家研发费用占比为负的企业),占所有药企的6.97%。

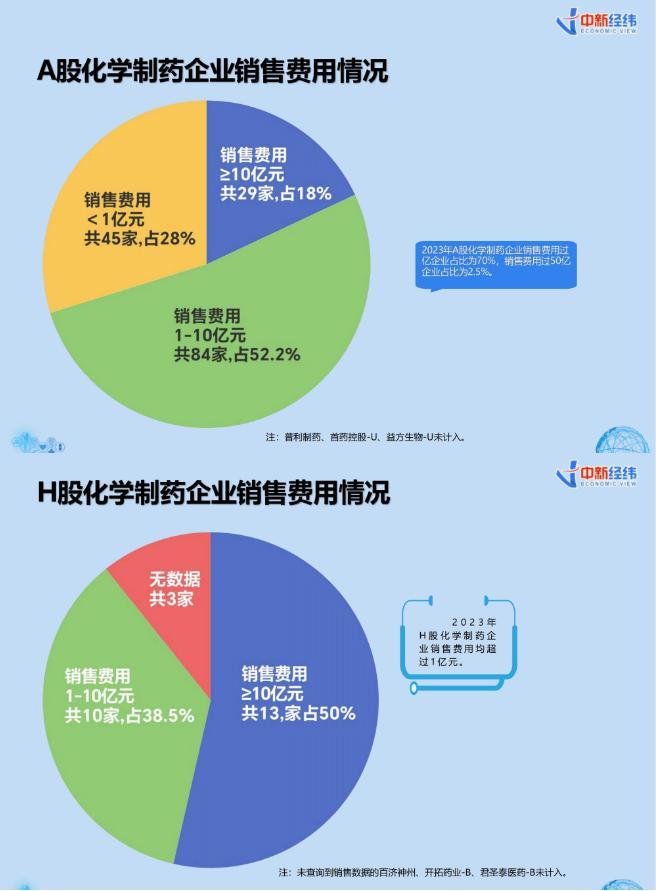

2023年A股化学制药企业销售费用超过1亿元的企业占比为70%,销售费用超过10亿元的企业占比为18%。除3家未查询到销售数据的企业,H股化学制药企业销售费用均超过1亿元。因财报披露要求不同,美股可查询到的销售费用数据较为有限,402家药企中仅能获取到35家企业的数据。销售费用超过1亿元的企业有19家,占所有药企的4.73%。

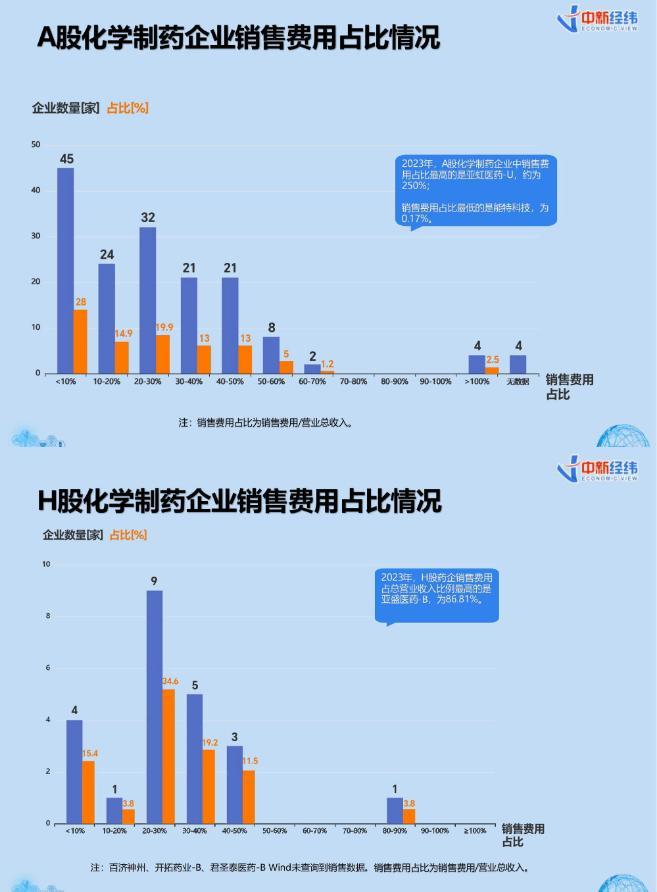

从销售费用占总营业收入的比例来看,A股销售费用占比超过100%的有4家,占比为2.5%;销售费用占比超过50%的有14家,占比8.7%。H股销售费用占比超过50%的仅1家。美股中可获得销售数据的35家企业中有3家研发费用占比超过100%,7家超过50%。

新药的研发和市场销售是制药行业的两个核心环节。通过剖析药企在这两方面的投入情况,可以一窥制药行业的创新力度和药价成本。

《报告》针对A+H股及美股营收前100企业研发费用进行了对比。结果显示,A+H股平均研发费用为6.75亿元,美股则为103.15亿元。A+H股研发费用中位数为1.94亿元,美股为7.96亿元;A+H股研发费用占比中位数为5.62%,美股为21.37%。

对于A+H股化学制药企业与美股药企在研发费用上存在的差异,专家觉得和多方面因素有关。

北京中医药大学卫生健康法治研究与创新转化中心主任、教授邓勇表示,一方面美股上市的药企来自世界各地,多是各国各方面表现较为突出的企业。另一方面美股很多药企在研发方面通常具有更悠久的历史和丰富的经验积累,且已形成了较为成熟的研发体系和团队。欧美等发达国家在医药研发的基础研究、技术创新等方面投入巨大,拥有更先进的研发技术和设备。

此外,海南博鳌医疗科技有限公司总经理邓之东认为,还与国外有较为成熟的知识产权保护体系和鼓励创新的政策环境有关。

不过,也需要看到国内生物医药研发费用使用效率正在不断的提高。广开首席产业研究院生物医药研究员刘泽凡表示,国内创新药产业正处在提质换挡的关键时期,随着从中央到地方全链条支持创新药产业高质量发展政策的逐步落地,国内创新药企业研发投入结构和效率将不断优化。

暨南大学药学院教授聂红则表示,这一差异与市场环境也有关系。“国际药企研发费用高昂,主因其致力于从0到1的创新药研发。相比之下,A+H股药企在这方面还在追赶,研发投入还有差距。”

《报告》同时针对A+H股及美股营收前100企业销售费用进行了对比。结果显示,A+H股平均销售费用15.99亿元,美股则为15.64亿元。A+H股平均销售费用占比为21.80%,美股为23.28%。从销售费用中位数来看,A+H股为7.8亿元,美股为2.99亿元;从销售费用占比中位数来看,A+H股为22.58%,美股则为16.74%。

值得注意的是,A+H股、美股及国外药企中均存在个别企业销售费用占营业总收入的比例偏高的情况,如,亚虹医药-U 2023年销售费用占比达到250%。美股中ORGENESIS销售费用占比高达6629%。

《报告》认为,销售费用偏高会导致企业的利润率降低,最终会传导至药品价格,因此应加强监管和政策引导,规范药企销售行为。

《报告》建议企业加强内部管理,优化资源配置,减少不必要的销售费用支出。同时提升产品质量和疗效,通过产品的优势来提升市场之间的竞争力,减少对销售费用的依赖。此外,应推动医药行业的市场竞争和监督管理机制改革,提高市场透明度,降低销售费用的潜在风险。(中新经纬APP)

特别提醒:如果个人会使用了您的图片,请作者与本站联系索取稿酬。如您不希望作品出现在本站,可联系我们要求撤下您的作品。

中新经纬9月13日电9月12日,中新经纬研究院发布首份“V报告”——《上市药企研发销售费用分析报告(2024)》(以下简称《报告》)。《报告》由国家广告研究院提供学术支持。 《报告》通过梳理A+H股及美股2023财年年报数据发现,总的来看,三大市场药企研发费用超过1亿元的公司数基本相当。A+H股179家化学制药企业(两地上市及发行B股企业除重后按A股数据来进行统计)中,有99家研发费用超过1亿元,占比55%。在美股402家制药企业中,可获得研发数据的企业为350家,以人民币计,研发费用超过1亿元的企业有220家,同样占所有药企的55%。 A+H股及美股药企研发力度差异较大 《报告》显示,在A股161家化学制药企业中,研发费用超过1亿元的有80家,占比约50%;超过百亿元的为1家,即研发费用最高的百济神州-U,为128.13亿元。除去未在法定期限内披露2023年年度报告的普利制药,研发费用最低的为河化股份,其次是梓潼宫、双成药业、西点药业、海晟药业,约分别为609.57万元、653.2万元、795.54万元、869.98万元、903.41万元。 《上市药企研发销售费用分析报告(2024)》截图,下同 在H股26家化学制药企业中,研发费用超过1亿元的有25家,占到所有化学制药企业的96%;超过百亿元的为1家,即百济神州。研发费用最低的是李氏大药厂,约为8773万元;其次是赛生药业、海普瑞、东阳光长江药业、康哲药业,约分别为1.71亿元、1.82亿元、1.92亿元、1.95亿元。 而在美股402家西药企业中,换算成人民币来看,研发费用超过1亿元的企业有220家,占所有药企的55%。超过百亿元的企业有13家,排名第13的正是在中国药企中研发费用排名第一的百济神州。 从研发费用占据营业收入的比例来看,A股高于100%的有11家,占A股化学制药企业的6.8%;低于10%的有109家(没有营业收入和未披露年报的企业未计入,下同),占A股化学制药企业的67.7%。H股高于100%的有3家,占H股化学制药企业的11.5%;低于10%的有12家,占H股化学制药企业的46.2%。美股402家上市药企中203家披露了研发数据,研发费用占比高于100%的有111家,占所有药企的27.6%。低于10%的有28家(包括2家研发费用占比为负的企业),占所有药企的6.97%。 A+H股销售费用偏高 《报告》同时梳理了2023年A+H股与美股药企的销售费用。 2023年A股化学制药企业销售费用超过1亿元的企业占比为70%,销售费用超过10亿元的企业占比为18%。除3家未查询到销售数据的企业,H股化学制药企业销售费用均超过1亿元。因财报披露要求不同,美股可查询到的销售费用数据较为有限,402家药企中仅能获取到35家企业的数据。销售费用超过1亿元的企业有19家,占所有药企的4.73%。 从销售费用占总营业收入的比例来看,A股销售费用占比超过100%的有4家,占比为2.5%;销售费用占比超过50%的有14家,占比8.7%。H股销售费用占比超过50%的仅1家。美股中可获得销售数据的35家企业中有3家研发费用占比超过100%,7家超过50%。 药企研发、销售差异与多方面因素相关 新药的研发和市场销售是制药行业的两个核心环节。通过剖析药企在这两方面的投入情况,可以一窥制药行业的创新力度和药价成本。 《报告》针对A+H股及美股营收前100企业研发费用进行了对比。结果显示,A+H股平均研发费用为6.75亿元,美股则为103.15亿元。A+H股研发费用中位数为1.94亿元,美股为7.96亿元;A+H股研发费用占比中位数为5.62%,美股为21.37%。 对于A+H股化学制药企业与美股药企在研发费用上存在的差异,专家觉得和多方面因素相关。 北京中医药大学卫生健康法治研究与创新转化中心主任、教授邓勇表示,一方面美股上市的药企来自世界各地,多是各国各方面表现较为突出的企业。另一方面美股很多药企在研发方面通常具有更悠久的历史和丰富的经验积累,且已形成了较为成熟的研发体系和团队。欧美等发达国家在医药研发的基础研究、技术创新等方面投入巨大,拥有更先进的研发技术和设备。 此外,海南博鳌医疗科技有限公司总经理邓之东认为,还与国外有较为成熟的知识产权保护体系和鼓励创新的政策环境有关。 不过,也需要看到国内生物医药研发费用使用效率正在不断的提高。广开首席产业研究院生物医药研究员刘泽凡表示,国内创新药产业正处在提质换挡的关键时期,随着从中央到地方全链条支持创新药产业高质量发展政策的逐步落地,国内创新药企业研发投入结构和效率将一直在优化。 暨南大学药学院教授聂红则表示,这一差异与市场环境也有关系。“国际药企研发费用高昂,主因其致力于从0到1的创新药研发。相比之下,A+H股药企在这方面还在追赶,研发投入还有差距。” 《报告》同时针对A+H股及美股营收前100企业销售费用进行了对比。结果显示,A+H股平均销售费用15.99亿元,美股则为15.64亿元。A+H股平均销售费用占比为21.80%,美股为23.28%。从销售费用中位数来看,A+H股为7.8亿元,美股为2.99亿元;从销售费用占比中位数来看,A+H股为22.58%,美股则为16.74%。 有必要注意一下的是,A+H股、美股及国外药企中均存在个别企业销售费用占营业总收入的比例偏高的情况,如,亚虹医药-U 2023年销售费用占比达到250%。美股中ORGENESIS销售费用占比高达6629%。 《报告》认为,销售费用偏高会导致企业的利润率降低,最终会传导至药品价格,因此应加强监管和政策引导,规范药企销售行为。 《报告》建议企业加强内部管理,优化资源配置,减少不必要的销售费用支出。同时提升产品质量和疗效,通过产品的优势来提升市场之间的竞争力,减少对销售费用的依赖。此外,应推动医药行业的市场竞争和监督管理机制改革,提高市场透明度,降低销售费用的潜在风险。(中新经纬APP) 中新经纬版权所有,没有经过授权,不得转载或以其他方式使用。 责任编辑:宋亚芬

A股中药企业2023年业绩报喜背后:销售费用下不来、研发费用上不去 创新为何那么难?

业内首例!券商资管公募化布局速度放缓,参公大集合转型私募小集合将成趋势?

共议“守正创新”新路径 “寻找向上的力量”中国长期资金市场闭门研讨会(北京站)圆满落幕

操盘必读:华为新一代全闪存数据存储即将发布,相关公司有望受益;人类完成首次商业太空行走